Autores: Leguizamon, Edic Lorena; Miño, Andrea Paola; Zacariaz Froia, Ana Isabel.

Fecha: 9, 10 y 11 de Noviembre del 2022.

INDICE.

II. METODOLOGIA DE INVESTIGACION. 3

1) MEDIOS ELECTRÓNICOS DE PAGO EN ARGENTINA. 4

1.2 Plataformas de Dinero Electrónico. Dinero Virtual. Billetera virtual. 4

1.3 Tarjetas y Cuentas Prepagas. 6

2) MARCO NORMATIVO EN ARGENTINA. 6

IV. REFERENCIAS BIBLIOGRÁFICAS Y FUENTES DE INFORMACIÓN: 26

I.- RESUMEN.

A nivel global, el avance de la tecnología y los canales de comunicación están dando lugar a la generación de un nuevo ecosistema de pagos electrónicos dentro del mercado de transacciones financieras, brindado múltiples alternativas de instrumentación, beneficios y protección para los consumidores. Que, además como resultado de la crisis de la emergencia sanitaria, causada por la Pandemia Mundial COVID-19, creció rápidamente el número de personas que utiliza medios electrónicos de pagos, teniendo en cuenta que esto evita correr riesgo manejando dinero en efectivo.

Un estudio del Banco Mundial indica que el 42% de los adultos en América Latina utiliza pagos digitales en comercios, y el 11% ha adoptado recientemente este formato de pagos en el marco de la COVID-19. El estudio recopiló datos a nivel nacional de más de 14.000 adultos, de 15 años o más, en 14 economías de la región.

Se puede destacar, que todos los Organismos Públicos tanto en el ámbito Nacional, Provincial y Municipal; como las empresas del Estado requieren de los servicios brindados por los Bancos para poder lograr el normal desenvolvimiento de sus actividades y operaciones que permiten manejar los fondos públicos de una manera eficiente y eficaz. Pero hay que reflexionar sobre los nuevos instrumentos de pago, que adoptan características ajenas a la categorización tradicional de cuentas y medios de pagos electrónicos comprendidos en el sistema bancario; asumiendo diferentes formas dependiendo de las necesidades y/o requerimientos de los actores involucrados. A diferencia del dinero fiduciario, el dinero virtual puede ser almacenado tanto en soportes electrónicos como, por ejemplo, tarjetas inteligentes y/o plataformas electrónicas, reduciendo costos operativos y de almacenamiento; facilitando la disposición del dinero por parte de sus usuarios, en cualquier momento y lugar.

Partimos de la base de que, esta metodología de pago utilizada en la actualidad no puede ser desconocida por los Tribunales de Cuentas y Organismos de Control Externo, sino que hay que analizar, estudiar y determinar qué implicancias tiene dentro del Estado ya sea provincial o municipal, para poder acondicionar la normativa y establecer mecanismos de control.

La ausencia de una ley que regule la materia, nos hace pensar y reflexionar sobre cuál es la metodología de control a adoptar por parte de los Organismos de Control Externo, específicamente el de la Provincia de Formosa, ante la inminente utilización de este nuevo medio de pago en las operaciones del Estado.a los fines de dilucidar los diferentes posibles escenarios, regulaciones normativas, y operativas hoy vigentes en la utilización de la billetera virtual.

II. METODOLOGIA DE INVESTIGACION.

El estudio del presente tema, que es objeto de la investigación, partió del interrogante respecto a los nuevos instrumentos de pago, que adoptan características ajenas a la categorización tradicional de cuentas y medios de pagos electrónicos comprendidos en el sistema bancario, específicamente la “La Billetera Virtual” y sus implicancias dentro del Estado ya sea provincial o municipal, para poder acondicionar la normativa y establecer mecanismos de control, del Tribunal de Cuentas de la Provincia de Formosa.

Ante la falta de un marco legislativo al respecto de la Billetera Virtual, se partió del estudio, de las Instrucciones y/o comunicaciones impartidas por el Banco Central de la República Argentina (BCRA) vigente en el orden nacional.

Por otra parte, a los fines de lograr un análisis comparativo, se realizó entrevistas a los diferentes Bancos que forman parte de la plaza de entidades financieras de la Ciudad de Formosa, referidas al funcionamiento de las Billeteras Virtuales, operadas por estas entidades. Como así también se analizó brevemente las Billeteras Virtuales que no están vinculadas a Bancos, y sus contrastes con las respaldadas por las entidades financieras.

Continuando con esa línea de pensamiento y ante la ausencia de una ley que regule la materia, esto nos hizo pensar y reflexionar sobre cuál es la metodología de control a adoptar por parte de los Tribunales de Cuentas, específicamente el de la Provincia de Formosa, ante la inminente utilización de este nuevo medio de pago en las operaciones del Estado.

Para ello, fue necesario contraponer esta nueva realidad, o nuevo medio de pago a nuestro sistema jurídico vigente, lo que permitió plantear distintas hipótesis y cuáles son o pudiera ser su encuadre legal en la Provincia de Formosa, y en consecuencia cuál podría ser la metodología de control a aplicar según la legislación vigente.

III. CUERPO DEL TRABAJO

A. PROBLEMÁTICA-HIPÓTESIS.

Partimos del interrogante referido a si es posible la implementación del nuevo medio de pago electrónico “Billetera virtual” en las operaciones del Estado, y en consecuencia cuál sería la metodología de control aplicable según el ordenamiento jurídico vigente de los Tribunales de Cuentas, en particular, del Tribunal de Cuentas de la Provincia de Formosa

B. MARCO TEÓRICO.

1) MEDIOS ELECTRÓNICOS DE PAGO EN ARGENTINA.

Como lo expresa el autor Cdor. Juan Mauricio Amadeo: “La brecha entre los usuarios del sistema bancario y aquellos consumidores que solo disponen de dinero en efectivo como opción de pago, ha dado lugar al surgimiento de diferentes alternativas a los medios de pagos emitidos por los Bancos (referenciándonos a las tarjetas de débito y crédito otorgadas a sus propias carteras de clientes), para abastecer las necesidades del mercado en la República Argentina”. [1]

Actualmente existen en nuestro país un sinnúmero de medios electrónicos de pago, los que expondremos brevemente a continuación:

1.1 Tarjetas Privadas.

En respuesta a la brecha de usuarios que aún continúan fuera del sistema bancario y, en consecuencia, de los medios de pago electrónicos, son varias las opciones de tarjetas privadas que ofrecen productos de pago financiero a los consumidores.

1.2 Plataformas de Dinero Electrónico. Dinero Virtual. Billetera virtual.

El uso de tecnologías, como internet, ha facilitado la operación de las plataformas electrónicas para realizar transferencias de fondos entre los participantes, convirtiéndose en un amplio canal de posibilidades en la búsqueda de la masificación de los pagos electrónicos.

La tecnología de medios de pagos ha evolucionado muchísimo en los últimos años, y los medios de pago son protagonistas en la transformación de la industria.

La tecnología facilitó la posibilidad de realizar transacciones financieras desde cualquier dispositivo, como un teléfono, tablet o computadora, sin necesidad de tener que recurrir a una entidad bancaria. Simplicidad en la operación, seguridad al reducir el manejo de dinero físico y la comodidad para realizar todo tipo de operaciones son solo algunos de los beneficios que atraen a los usuarios.

En el sector privado, se han desarrollado novedosos instrumentos de pago que aprovechan la tecnología existente, reduciendo los costos transaccionales y, al mismo tiempo, haciéndolas más eficientes. Un ejemplo claro, son las plataformas de dinero electrónico, que facilitan la realización de operaciones de bajo valor a usuarios finales, quienes con acceso a cierta tecnología requerida pueden efectuar diversas transacciones financieras, desde un simple pago por algún bien o servicio hasta la posibilidad de acreditar, en tiempo real, cuentas bancarias de terceros en entidades financieras distintas a la del pagador.

MercadoLibre, aprovechando el volumen de consumidores y comercios que conforman su comunidad de compra y venta online, pone a disposición su plataforma de pagos denominada MercadoPago. Los usuarios pueden financiar sus compras, realizar y recibir transferencias de terceros como así también en caso de requerir hacerse del saldo en sus cuentas bancarias o a través de un cheque. En América Latina, son más de 90 millones los consumidores y 150 mil comercios digitales, los que disponen de su cuenta MercadoPago

Otro producto de similares características disponible en Argentina es PayU (ex DineroMail). Plataforma que permite al igual que MercadoPago el envío y recepción de dinero a través del uso de una computadora personal o, en su defecto, una aplicación móvil residente en el teléfono celular del usuario.

Por su parte las entidades bancarias han lanzado sus propias billeteras virtuales, cada una con sus propias modalidades y características.

¿Qué son las Billeteras virtuales o electrónicas? [2]

Se trata de una aplicación móvil que permite realizar múltiples operaciones financieras, aun sin tener una cuenta bancaria. La billetera virtual permite operar desde el celular o cualquier otro dispositivo, desde cualquier lugar y sin hacer filas.

¿Qué se puede hacer con una billetera virtual?

● Recibir dinero desde una cuenta bancaria o desde otra billetera virtual

● Transferir dinero de forma inmediata

● Abonar facturas de servicios

● Pagar tus compras sin manipular dinero mostrando el código QR de la app

¿Cómo puedo obtener una Billetera virtual?

Se busca desde cualquier dispositivo, celular, tablet, etc. alguna de las aplicaciones disponibles para “billeteras virtuales”, se descarga la que más se adapte a las necesidades y se completan los datos requeridos para empezar a operar. Además, se pueden vincular con una cuenta bancaria y tarjetas de crédito, pero si no se posee, también se puede manejar con los fondos que se transfieran desde otras billeteras virtuales o desde cuentas bancarias.

1.3 Tarjetas y Cuentas Prepagas

Las tarjetas prepagas tuvieron su origen masivo en Argentina, más precisamente en la Ciudad Autónoma de Buenos Aires, a través de la Tarjeta SubteCard. La cual posteriormente, adoptó el nombre de Monedero. Permitiéndole a sus usuarios pagar los viajes en el Subte de Buenos Aires y, complementariamente, en su red de comercios. Los usuarios pre cargaban saldo, tanto en dinero en efectivo como asociando una tarjeta de débito y/o crédito a su Monedero.

En el año 2009, desde el Estado Nacional se impulsó la implementación del proyecto denominado Sistema Único de Boleto Electrónico (SUBE), permitiendo realizar el pago de los boletos del Transporte público urbano del Área Metropolitana de Buenos Aires (AMBA) con una Tarjeta Prepaga, dando inició a la masificación de los pagos electrónicos en el área del transporte urbano.

Incluso esta tarjeta se acepta como medio de pago a comercios minoristas, complementando la red actual que incluye el transporte público del Área Metropolitana de Buenos Aires y estaciones de peajes de la Ciudad y Gran Buenos Aires.

El concepto de “cuentas prepagas”, tuvo su origen y masificación en Argentina, con la llegada de la telefonía celular. Son millones de usuarios, que a diario recargan sus líneas de telefonía móvil para utilizar el servicio de voz, mensajería, acceso a internet o compra de aplicaciones y música.

En los últimos años en la República Argentina, otros prestadores de servicios como operadores de televisión satelital y proveedores de energía eléctrica, brindan a su cartera de clientes la posibilidad de acceder a sus servicios pre-comprando un determinado saldo; como así también esquemas de juegos digitales.

2) MARCO NORMATIVO EN ARGENTINA.

En la República Argentina, el marco legal de los sistemas de pagos está regulado por una serie de leyes, decretos y reglamentaciones, entre las cuales se encuentran: Ley de Entidades Financieras (21.526), Ley de Tarjetas de Créditos (25.065), Ley de Cheques (24.452 y su modificatoria 24.760) y el marco regulatorio establecido por el Banco Central de la República Argentina; solo por mencionar algunas.

La Ley de Entidades Financieras regula el sistema financiero y bancario permitiéndole al Banco Central una amplia autoridad (formalizada en su Carta Orgánica) sobre las instituciones que conforman el sistema financiero de Argentina.

Por su parte, la Ley de Tarjetas de Crédito enumera las definiciones generales del sistema; definiendo actores involucrados, características obligatorias del instrumento de pago, como así también los aranceles que percibirán los emisores por el uso de las tarjetas y el interés que computarán a los tarjetahabientes por la financiación de sus compras.

La Ley de Cheques, por su parte, establece las condiciones para transferencias y pago de cheques, como así también los derechos y obligaciones de las partes involucradas en los pagos.

Conjuntamente con éstas las leyes, y con el objetivo de combatir y reducir la evasión fiscal, se han dictado normas que buscan incentivar los pagos electrónicos “instalando” la obligatoriedad de la aceptación de éstos medios de pago; como así también la firma de decretos del Poder Ejecutivo Nacional que contribuyan a mejorar la inclusión financiera (como es el caso de la Cuenta Universal), y en consecuencia faciliten el acceso y uso de los instrumentos de pago emitidos por las entidades financieras del país.

Específicamente en cuanto a las plataformas de dinero en efectivo, dinero virtual o la más conocida billetera virtual, si bien no hay una regulación normativa específica, el Banco Central de la República Argentina ha emitido un sinnúmero de comunicaciones que regulan algunos aspectos de la misma.

Durante 2016 se implementaron, por parte de este organismo, medidas para incrementar y facilitar las operaciones electrónicas a fin de eliminar el uso de efectivo y que el usuario de servicios financieros pueda operar sin la necesidad de ir a una sucursal bancaria.

Estas medidas agilizan y facilitan las transacciones bancarias de los usuarios financieros, en un marco de seguridad y eficiencia.

En lo referido a normativa el BCRA se ha expedido respecto al tema, se exponen a continuación algunas comunicaciones que se consideran relevantes a los fines del desarrollo del tema en cuestión[3].

La Comunicación “A” 6043 de fecha 18/08/2016, estableció que las entidades financieras deben proporcionar a sus clientes una tarjeta de acceso a sus cuentas a la vista, que permita -entre otros servicios- efectuar transferencias inmediatas de fondos. Dichas tarjetas deberán poder ser utilizadas en cualquier dispositivo que se emplee para canalizar transferencias inmediatas de fondos y/o pagos electrónicos, independientemente de quien sea la entidad receptora de los fondos en las transacciones. Cuando las entidades establezcan que añadirán esa funcionalidad a tarjetas ya emitidas para otros usos, dichas tarjetas deberán estar automáticamente habilitadas para la nueva modalidad de operación, salvo que el cliente opte expresamente por desligar de su tarjeta la nueva funcionalidad.

Las entidades financieras que ofrezcan el servicio de Banca por Internet (“home banking”) deberán proveer el servicio de transferencias inmediatas de fondos en las siguientes modalidades – Billetera electrónica facilitando a sus clientes -sin costo- una aplicación (“software”) para dispositivos móviles que permita canalizar las operaciones establecidas para la habilitación del canal Plataforma de Pagos Móviles. POS móvil Deberán ofrecer a sus clientes la posibilidad de realizar transferencias inmediatas de fondos mediante la utilización de dispositivos de seguridad para validar transacciones (“dongles”) –

Entre otras disposiciones, por medio de la mencionada Comunicación se incorporó la figura del PSP (proveedores de servicios de pago) que cumple funciones de iniciación sin proveer cuentas de pago (“PSI”), entendida ésta como la función de remitir una instrucción de pago válida a petición de un cliente ordenante al proveedor de una cuenta (de pago o a la vista) o emisor del instrumento de pago. En otras palabras, el PSI será aquel que brinde solamente el servicio de billetera electrónica e instruya al tercero proveedor de la cuenta de pago o emisor del instrumento de pago.

El Banco Central de la República Argentina (“BCRA”) el día 24 de febrero de 2022 emitió las Comunicaciones “A” 7462 y 7463, destinada a los Proveedores de Servicio de Pago (“PSP”) y a aquellas entidades financieras que prestan servicios como “Billeteras Digitales”.

En lo referido a la Comunicación “A” 7462 dispuso una definición de billetera virtual, que en su parte pertinente expresa: Definir el servicio de “Billetera Digital” también conocida como “Billetera Electrónica” o “Billetera Virtual”, como el servicio ofrecido por una entidad financiera o PSP (proveedores de servicios de pago) a través de una aplicación en un dispositivo móvil o en un navegador web que debe permitir, entre otras transacciones, efectuar pagos con transferencia (PCT) y/o con otros instrumentos de pago, tales como tarjetas de débito, de crédito, de compra o prepagas.

También establece otras disposiciones referido a los PSP (Proveedores de Servicios de Pago), la norma amplía las funciones que puede prestar todo PSP, más allá de los roles incluidos en las normas del BCRA con anterioridad a esta nueva norma, equivalentes a la provisión de cuentas, administración y aceptación dentro de los esquemas de pago en los que se participe. Así, la norma incluye la función de:

-iniciación, por la cual se remite una orden de pago válida a petición de un cliente ordenante;

-administrar transacciones ordenadas mediante redes de cajeros automáticos; y,

-transmitir instrucciones electrónicas de movimientos de fondos entre entidades financieras, y de corresponder, notificar a todo PSP que ofrece cuentas de pago (“PSPOCP”) de las acreditaciones en su cuenta a la vista.

La normativa incluye la obligación de inscripción en tal registro tanto a los PSPOCP como así también a aquellos PSP que si bien no ofrecen cuentas de pago (CVU), prestan algunas de las funciones adicionales (iniciación, redes de cajeros automáticos y/o redes de transferencias electrónicas de fondos). Todo PSP existente que deba inscribirse en el Registro PSP, tendrá un plazo de 90 días corridos posteriores a la fecha en la que la Subgerencia General de Sistemas y Organización informe para inscribirse en el Registro de PSP.

Se establece que las entidades financieras y los PSP que presten el servicio de billetera digital deberán arbitrar mecanismos para detectar actividades sospechosas o inusuales de las personas usuarias tendientes a mitigar el riesgo de fraude.

Por otro lado, mediante la Comunicación “A” 7463, se establecieron medidas para mitigar, prevenir y gestionar el fraude en las operaciones de transferencias, que tienen por objetivo responder a los reclamos de los clientes, avanzando sobre la trazabilidad de las operaciones presumiblemente fraudulentas y respetando la confidencialidad.

Asimismo, la norma establece que las entidades financieras y los PSPCP deberán:

Habilitar los medios técnicos para que el cliente titular del servicio de billetera digital al momento del enrolamiento de una cuenta a la vista o de pago pueda brindar su consentimiento en forma simple e inmediata.

Brindar al cliente ordenante la posibilidad de establecer parámetros de uso de los servicios de billetera digital y la posibilidad de visualizar y modificar esos parámetros de manera sencilla e inmediata, especialmente ante sospecha de fraude por parte del cliente.

Por su parte la Comunicación “A” 7495 de fecha 24-04-2022 define la figura de Proveedor de Servicio que tiene por objetivo establecer las mismas reglas para las personas jurídicas que, sin ser entidades financieras, cumplan una misma función en la provisión de servicios de pago, y por lo tanto compitan.

Bajo este enfoque funcional, tanto las entidades financieras como los PSP (proveedor de servicios de pago) deberán observar las mismas reglas para funciones iguales que desarrollen en la provisión de servicios de pago en el marco del sistema nacional de pagos; este último comprende todos los instrumentos de pagos regulados por el Banco Central de la República Argentina (BCRA), así como las infraestructuras de mercado financiero y los esquemas de pago necesarios para su funcionamiento. Esta definición abarca tanto a los pagos minoristas que incluyen las transferencias de fondos o pagos de alto y bajo valor, como a los pagos mayoristas de entidades financieras entre sí y con el BCRA.

Cada instrumento de pago define legal y normativamente un estándar general para la realización de débitos y créditos entre cuentas. Los esquemas de pago son el conjunto de reglas operativas, técnicas y comerciales que hacen posible la implementación del estándar general definido para cada instrumento de pago cuando intervienen al menos tres partes: un ordenante, un receptor, y uno o más entidades financieras o PSP. Los esquemas de pago definen qué funciones cumple cada participante dentro del esquema. Un instrumento de pago puede tener múltiples esquemas de pago que compiten entre sí, tal como es el caso por ejemplo de las tarjetas de crédito. Cada esquema de pago debe tener un administrador que lo organice.

Estas normas constituyen el marco general de la regulación de cada instrumento. En la implementación de cada esquema de pago pueden establecerse las reglas específicas que resulten necesarias para su funcionamiento, incluyendo funciones susceptibles de ser desempeñadas dentro de un esquema de pago.

Las entidades financieras y los PSP podrán cumplir múltiples funciones dentro de un esquema de pago en tanto las presentes normas o las de cada instrumento de pago en particular no las limiten expresamente.

Los proveedores de servicios de pago (sólo si prestarán el servicio de billetera digital) deberán inscribirse en el “Registro de proveedores de servicios de pago” habilitado por la Superintendencia de Entidades Financieras y Cambiarias (SEFyC). Aquellos que desempeñen más de una función sujeta a registración deberán identificarlas en el registro en forma separada y completar los apartados correspondientes a la “Descripción operativa y comercial” de cada función, excepto que se trate de PSP que cumplan en simultáneo funciones de iniciación y provisión de cuentas de pago, en cuyo caso sólo se requerirá la registración de esta última función.

Esta norma también establece obligaciones para los PSP inscriptos en el “Registro de proveedores de servicios de pago”. Estos deberán:

-Dar cumplimiento al régimen informativo que se establezca. Esta obligación será extensible a las entidades financieras que presten el servicio de billetera digital.

-Dar acceso a sus instalaciones y documentación al personal de la SEFyC designado al efecto y poner a disposición del BCRA las herramientas de consulta en tiempo real –tales como indicadores de disponibilidad de servicio– y reporte que la Subgerencia General de Medios de Pago determine.

Esta norma también menciona otras cuestiones que estos deberán cumplir, como:

-La publicidad efectuada a través de cualquier medio y la documentación emitida por los PSPCP deberán incluir una mención clara y expresa a que:

Se limitan a ofrecer servicios de pago y no se encuentran autorizados a operar como entidades financieras por el BCRA.

Los fondos depositados en cuentas de pago no constituyen depósitos en una entidad financiera, ni cuentan con ninguna de las garantías que tales depósitos puedan gozar de acuerdo con la legislación y reglamentación aplicables en materia de depósitos en entidades financieras.

En mayo pasado se modificó la reglamentación del Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y Otras Operatorias y se estableció que el gravamen alcanza a las personas jurídicas que realicen operaciones en cuentas de pago, debiendo actuar como agente de retención y liquidación los Proveedores de Servicios de Pago (PSP) o las empresas dedicadas al servicio electrónico de pagos y/o cobranzas por cuenta y orden de terceros.

Las cuentas de pago son cuentas de libre disponibilidad ofrecidas por los PSP a sus clientes para ordenar y/o recibir pagos, contabilizadas virtualmente.

Con la Resolución General 4.614[4], la AFIP había creado un régimen de información a cargo de los sujetos que administran, gestionan, controlan o procesan movimientos de activos a través de plataformas de gestión electrónicas o digitales, por cuenta y orden de personas humanas y jurídicas residentes en el país o en el exterior.

Con la Resolución General 5.029[5], la AFIP incorporó a dicho régimen de información el control sobre las billeteras virtuales, cuentas virtuales de inversión y financiamiento. Los sujetos que administran, controlan o gestionan estas cuentas deberán informar mensualmente.

– La nómina de cuentas con las que se identifican a cada uno de los clientes, altas, bajas y modificaciones que se produzcan.

– Los montos totales, expresados en pesos argentinos de los ingresos, egresos y saldo final mensual de dichas cuentas.

– La Clave Virtual Uniforme (CVU).

Las tenencias de criptomonedas en billeteras virtuales del país también resultan alcanzadas por este régimen de información.

La medida apunta a detectar movimientos de fondos, operaciones y tenencias que no estén declaradas impositivamente. También a verificar el cumplimiento, por parte de las sociedades que utilicen billeteras virtuales, del pago del Impuesto sobre los Créditos y Débitos en Cuentas Bancarias.

Como vemos, encontramos en Argentina un vacío legal imperante en la materia. No existe hoy en día una ley específica que regule a la billetera virtual como medio electrónico de pago, más allá de los intentos del BCRA y de la AFIP de contextualizarla y darle algún tipo de encuadre a las operaciones que se realizan con dinero virtual.

Así en nuestro país la regulación sobre prestación de los servicios financieros se concentra en tres entes: El Banco Central de la República Argentina (BCRA), la Comisión Nacional de Valores (CNV) y la Superintendencia de Seguros de la Nación (SSN).

Esta laguna jurídica trajo aparejada la discusión sobre la necesidad de una Ley específica, lo que ha resultado en posiciones a favor y en contra, las que se han hecho mucho más manifiestas a partir de la comunicación A 6859 publicada por el BCRA (que establece la interoperabilidad entre las Claves Bancarias Unificadas CBU y las Claves Virtuales Unificadas CVU).

Como nos dice el autor Lic. Karysaid Yadira Ramos[6] “Esta resolución establece la autorización y trazabilidad de transferencias de fondos entre cuentas a la vista (cuentas bancarias) y servicios de pago (cuentas móviles). Este hecho marca un hito hacia el camino de la bancarización total de la población en el país, facilitando la interoperabilidad entre distintas billeteras de pago y las entidades bancarias tradicionales.

Por un lado, la corriente que aboga por la no regulación argumenta que establecer una ley específica atentaría contra el crecimiento del ecosistema Fintech (El término Fintech es el resultado de la unión de las palabras en inglés:Finance Finanzas + Technology Tecnología), debido a que la mayoría de las organizaciones innovan, precisamente, a través de tecnologías de vanguardia las cuales evolucionan más rápido que las regulaciones.

De acuerdo con Bizama, el principio básico es que, si una Fintech no toma depósitos, es decir, se financia con fondos propios, no debería estar alcanzada por una regulación específica.

Explica que, como partidario de la corriente de no regular, la posición de la administración pública anterior siempre fue la de “watch alert”.

Es decir, observar y si existiera algún riesgo, salir a regular. Argumenta que el principal beneficio de esta posición es el de generar incentivos y permitir el desarrollo del ecosistema.

Por su parte la corriente que aboga por una regulación directa de la industria argumenta la necesidad de establecer reglas claras tanto para el consumidor como para el inversor.

Argumentan que las Fintech que operan dentro de un marco regulatorio tienden a ser más sólidas y en consecuencia atraen un mayor financiamiento.

Las referencias en ambas direcciones tienen como ejemplos el caso de México, donde en 2018 se sancionó la primera ley Fintech del mundo; y por el otro, el Reino Unido donde se optó por no regular y fomentar iniciativas que promuevan el desarrollo del ecosistema.

En ambas direcciones se tomaron medidas específicas.

Por un lado, mayo de 2018 marcó un hito en la carrera Fintech. A través del comunicado “A” 6510 del 15.05.2018, el Banco Central de la República Argentina (BCRA) notificó la creación de la Clave Virtual Uniforme (CVU).

La CVU es un subtipo de dirección de ruteo entre cuentas bancarias. Está asociada a:

(a) Un identificador del cliente provisto por el proveedor de servicios de pago;

(b) un Alias único compatible con el alias-CBU; y

(c) la CBU de una cuenta a la vista a nombre del proveedor de servicios de pago. Al establecer que el formato de la CVU será compatible con la Clave Bancaria Uniforme (CBU), se permite la realización de transferencias de fondos entre cuentas a la vista.

La norma establece este caso cuando al menos una de esas cuentas, pertenezca a un proveedor de servicios de pago.

De esta manera todas las cuentas digitales de esquemas propios pueden interoperar con cuentas tradicionales y cursar transferencias en tiempo real, utilizando la infraestructura existente y reduciendo al mínimo la necesidad de inversión adicional. Es decir, la CVU ha normalizado las transacciones entre los bancos tradicionales y las empresas de pago Fintech, ayudando a consolidar el ecosistema.

Durante el primer semestre de 2019 el BCRA anunció la creación de nuevas funcionalidades para la CVU, tendientes a fortalecer la transparencia y trazabilidad de las operaciones. Entre estas nuevas funcionalidades se encuentra:

• La posibilidad de asignar CVUs a todos los clientes de proveedores de servicios de pago, ya sean personas humanas o jurídicas.

• La obligatoriedad por parte de las entidades financieras de poner a disposición de sus clientes el canal Banca Móvil (BM) para cursar transferencias de fondos que involucren al menos una CVU.

• Las transferencias de fondos que involucren una CVU deberán poder ser cursadas en idénticas condiciones a las transferencias inmediatas entre CBUs de manera tal que, por ejemplo, no requieran pasos adicionales ni el uso de interfaces gráficas diferenciadas.

De acuerdo con el Informe de Pagos Minoristas del BCRA, la inclusión de estas nuevas funcionalidades “ha permitido profundizar la tendencia creciente del uso de la CVU para la realización de transferencias” (BCRA, 2019). De acuerdo con el mismo informe, en junio de 2019 se realizaron 40 mil transferencias por un monto de 444 millones de pesos.

En enero 2020, tras la asunción de la administración 2019 -2023, la comunicación A 6859 emitida por el BCRA disponía que “Los fondos de los clientes acreditados en cuentas de pago ofrecidas por los PSP deberán encontrarse en cuentas a la vista, en pesos, en entidades financieras del país” (BCRA, 2020). Esta comunicación marcó un cambio de dirección de la administración anterior en cuanto marca un claro avance hacia la reglamentación más estricta del sector.

Si bien esta normativa no revierte la operatoria con CVU para personas jurídicas reglamentada en la administración anterior, y que el BCRA se ha mantenido al margen de otras resoluciones al respecto de las billeteras; en medios especializados del sector se debate sobre una posible tributación que la AFIP establecería en el corto plazo para las transacciones de crédito y débito realizadas a través de billeteras móviles.

Asimismo, la Resolución 179/2020 del Ministerio de Trabajo derogó en marzo la Resolución 168/2018 por la cual, se autorizaba a los empleadores a acreditar la remuneración de los trabajadores a través de un dispositivo móvil. (Ministerio del Trabajo, 2020). En boletín oficial la resolución dispone:

Que, si bien el uso de otros medios de pago con apoyatura en herramientas tecnológicas o dispositivos podría ofrecer algunos beneficios, lo cierto es que desde lo formal las “plataformas de pagos móviles” no pueden asimilarse a “cuentas abiertas en entidades bancarias o instituciones de ahorro oficiales”, ya que dichas plataformas no cumplen los requisitos establecidos por la Ley N° 21.526 de Entidades Financieras, y por lo tanto no están conforme a lo previsto en la Ley de Contrato de Trabajo. (Boletín oficial, Ministerio de Trabajo, Resolución 179/2020, 2020).

De acuerdo a declaraciones de Ariel Setton, economista, especializado en medios de pago, inclusión financiera y bancarización (tal como se cita en iProUp, 2020) el efecto directo de esta medida no es masivo porque no existen muchos usuarios actuales, sin embargo, limita el crecimiento del sector que venía en ascenso.”

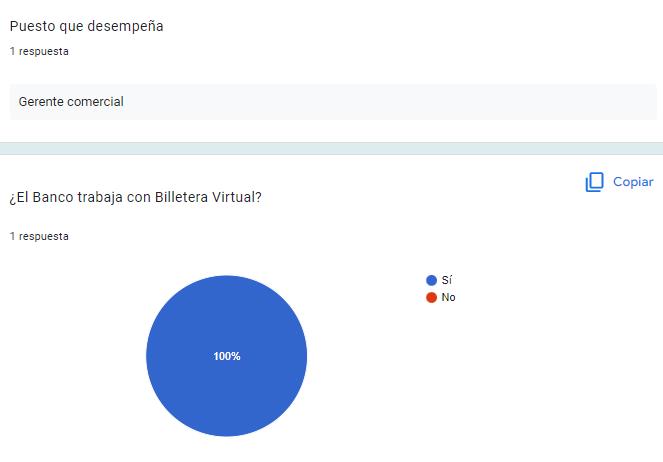

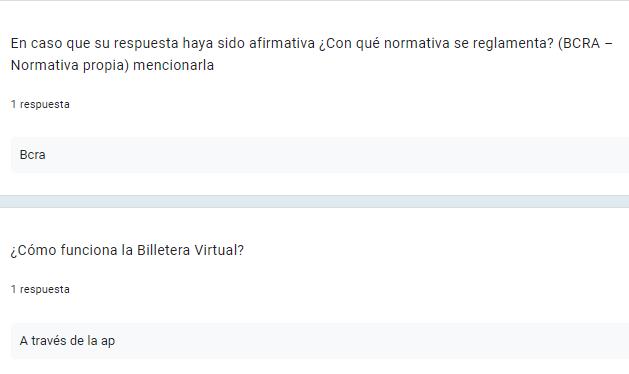

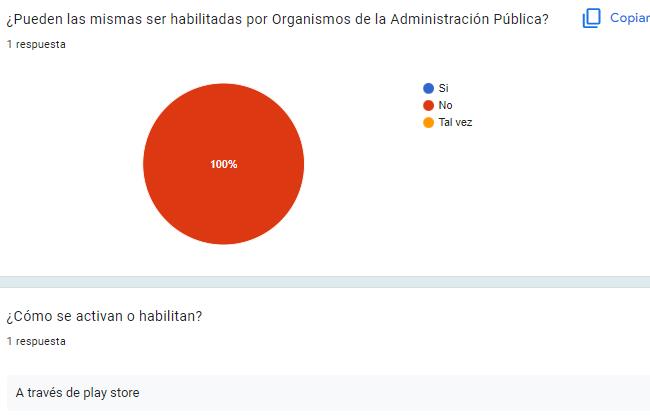

3) EL CASO FORMOSEÑO. BILLETERAS VIRTUALES OPERADAS POR LOS BANCOS DE LA PLAZA FINANCIERA DE LA CIUDAD DE FORMOSA.

Tal como se ha expuesto en el presente trabajo a los fines de lograr dilucidar sobre la materia y sobre la utilización de las billeteras virtuales, se procedió a la elaboración de un cuestionario, que se facilitó a las entidades financieras que operan en la ciudad de Formosa, para que lo respondan, a saber: Banco de la Provincia de Formosa S.A, Banco Hipotecario, Banco Galicia y Banco de la Nación Argentina.

A continuación, se expone las preguntas y respuestas obtenidas del mismo:

Cabe destacar que las respuestas obtenidas fueron fuente referencial y primordial a los fines de poder vislumbrar el funcionamiento de la billetera virtual que opera esa entidad, semejante a muchas de las operadas por otros bancos y proveedores de servicios de pago, ya que, sin perjuicio de las diferencias en el modus operandi de cada una de ellas, las mismas fueron útiles para dar sustento a la respuesta de la hipótesis o problemática planteada en el presente.

Como se podrá apreciar en el desarrollo del presente, la contestación de las mismas, fueron la ratificación y puntapié inicial para dar sustento, y lograr un abordaje más profundo que escapa al desarrollo puramente teórico de las comunicaciones impartidas por el Banco Central de la República Argentina, sobre la posibilidad o no de la utilización de las billeteras virtuales por parte del Estado en las operaciones de sus órganos gubernamentales.

Al ser una materia no legislada, las prácticas que van desarrollando las entidades bancarias y PSP respecto de las billeteras virtuales son información primordial a los fines de profundizar en el conocimiento de su manejo.

C) DESARROLLO- BILLETERA VIRTUAL COMO MEDIO ELECTRÓNICO DE PAGO. AUSENCIA DE MARCO LEGISLATIVO. METODOLOGÍA DE CONTROL DEL HTC EN MATERIA DE BILLETERAS VIRTUALES.

Como hemos mencionado ut supra, el desarrollo e incremento de la utilización de los medios electrónicos de pago por parte de la población ha sido el puntapié inicial para el surgimiento de lo que hoy conocemos como billetera virtual.

Por su parte la situación de pandemia por Covid-19, impulsó y aceleró su utilización, ya que gran parte de la población se animó a poner en la balanza la utilidad y el tiempo invertidos en una compra o en la gestión de un pago por sobre la presencialidad.

La tecnología de medios de pagos ha evolucionado muchísimo en los últimos años, y los medios de pago son protagonistas en la transformación de la industria. La tecnología facilitó la posibilidad de realizar transacciones financieras desde cualquier dispositivo, como un teléfono, tablet o computadora, sin necesidad de tener que recurrir a una entidad bancaria.

Simplicidad en la operación, seguridad al reducir el manejo de dinero físico y la comodidad para realizar todo tipo de operaciones son solo algunos de los beneficios que atraen a los usuarios.

Ahora bien, la ausencia de una ley que regule la materia, nos hace pensar y reflexionar sobre cuál es la metodología de control a adoptar por parte de los Tribunales de Cuentas, específicamente el de la Provincia de Formosa, ante la inminente utilización de este nuevo medio de pago en las operaciones del Estado a los fines de dilucidar los diferentes posibles escenarios, regulaciones normativas, y operativas hoy vigentes en la utilización de la billetera virtual.

Este vacío legal imperante en la materia, hizo necesario investigar sobre los mecanismos implementados por las entidades bancarias de la plaza existente de la ciudad de Formosa, y las utilizadas por billeteras implementadas por proveedores de servicios de pagos.

Y en lo atinente a la metodología de control regulada en nuestra Provincia, fue necesario contraponer esta nueva realidad, o nuevo medio de pago, a nuestro sistema jurídico vigente.

Esto nos hace pensar en distintos posibles escenarios y como ellos podrían encuadrarse en el sistema jurídico y en consecuencia cuál podría ser la metodología de control a aplicar según la legislación vigente.

En primer lugar, se nos plantean dos posibles situaciones en la utilización de este nuevo medio de pago:

- Por un lado, el Estado como sujeto activo en las operaciones realizadas a través de las billeteras virtuales, es decir el Estado como titular de una billetera virtual, a través de la cual podría operar tanto en los ingresos como egresos.

De la investigación practicada a las entidades financieras de la ciudad, como a billeteras virtuales no vinculadas a entidades financieras, vgr. Mercado Pago, de las comunicaciones del BCRA como de la normativa provincial y municipal vigente, resultó que hoy día, las personas jurídicas estatales no pueden ser titulares de una billetera virtual. En consecuencia, en la actualidad, el Estado no podría operar a través de este medio como titular de la misma.

Ahora bien, esto no resulta arbitrario ni antojadizo, sino que ello obedece a los lineamientos establecidos por el sistema jurídico vigente tanto nacional, provincial, como municipal. Como sabemos los principios de transparencia y eficacia en la utilización de los recursos del Estado es un principio que traza en todas las dimensiones el sistema jurídico general de la administración de los bienes estatales.

Como lo que aquí se intenta es respondernos acerca de la metodología de control respecto de la utilización de las billeteras virtuales como medios de pago electrónico en las operaciones del Estado de la Provincia de Formosa, lease, Estado Provincial y Municipal, ahondaremos en nuestro sistema jurídico vigente.

Conforme a la legislación vigente provincial, Ley N° 1.180 de Administración Financiera, Decreto Ley N° 576/72, Decreto N° 211/98, Ley N° 1.028 de las Municipalidades y Comisiones de Fomento de la Provincia de Formosa, y Acuerdos Reglamentarios del Honorable Tribunal de Cuentas de la Provincia de Formosa, no podría en la actualidad ser el Estado Provincial ni Municipal titular de una billetera virtual.

En nuestra Provincia el Decreto 576 de 1972 ya establecía que los recursos percibidos debían ser ingresados en la Tesorería General o en las tesorerías centrales y a continuación su artículo 23 disponía que ninguna oficina, dependencia o persona recaudadora podía utilizar por si los fondos que recaude. Su importe total debía depositarse de conformidad con lo previsto en el artículo 20 y su empleo se ajustará a lo dispuesto en el Título I del Capítulo II.

Por su parte la actual Ley de Administración Financiera N° 1.180 de la Provincia de Formosa, estableciendo el principio de unidad de caja, dispone en su Título IV referido al Sistema de Tesorería, específicamente en el artículo 57, que el Sistema de Tesorería está compuesto por el conjunto de órganos, normas y procedimientos que intervienen en el proceso de percepción y recaudación de los ingresos provinciales o nacionales, incluyendo los que corresponden a cuentas con administración directa y a las propias entidades descentralizadas, autárquicas y autónomas, cuentas y/o programas especiales financiados con fondos provinciales, nacionales o internacionales, y de los pagos que configuran el flujo de fondos del Sector Público Provincial, así como en la custodia de las disponibilidades, títulos, valores y demás documentos que estén a su cargo. Y a continuación en su artículo 58 pone en cabeza de la Tesorería General, el carácter de Órgano Rector del Sistema de Tesorería y, que como tal es el encargado de coordinar el funcionamiento de todas las unidades o servicios de Tesorería que operen en el Sector Público Provincial, dictando normas y procedimientos conducentes a ello.

Por su parte el Artículo 59 del mismo cuerpo normativo establece que la Tesorería General de la Provincia tendrá competencia, entre muchas otras funciones: centralizar el ingreso de los recursos generales de la Provincia, efectivizar los libramientos de pago y de entrega de acuerdo con la programación financiera que surja del Presupuesto de Caja, administrar la operatoria del sistema del fondo unificado, disponer la apertura en Bancos oficiales y/o privados de Formosa de las Cuentas Bancarias que resulten necesarias para la administración de los fondos que se canalicen por el Organismo e implementar los sistemas de pagos o mediante acreditaciones en cuentas corrientes o caja de ahorro habilitadas en los Bancos que autorice la Reglamentación.

Es decir, según el ordenamiento jurídico el Estado Provincial sólo está habilitado, tanto para los ingresos como para los egresos, operaciones realizadas a través de sistemas de pago mediante acreditación en cuentas corrientes o cajas de ahorro habilitadas en entidades financieras.

Por otro lado, la Ley 1.028 referida a Municipios y Comisiones de Fomento de la Provincia de Formosa, establece en su artículo 146 que los fondos comunales serán depositados diariamente en los bancos oficiales cuando cuenten con casas bancarias en la localidad. En las localidades que no cuenten con sucursal bancaria, las comunas podrán gestionar un régimen de excepción que será reglamentado en forma exclusiva y excluyente por el Tribunal de Cuentas de la Provincia de Formosa.

Por tanto, respondiendo a la hipótesis o problemática planteada en este trabajo, en este primer supuesto “el Estado como titular de una billetera virtual”, no estaría habilitada la utilización de la billetera virtual como medio electrónico de pago en las operaciones del Estado.

Ahora bien, podríamos pensar, que la utilización de la billetera virtual como medio de pago es inminente, es actual y redunda en múltiples beneficios para sus usuarios. Por otro lado, nuestra Provincia, el país y el mundo se encuentra inmerso en una nueva “era de la digitalización”, y a partir de la emergencia sanitaria un afianzamiento de la “era de la virtualidad”.

Entonces, ¿Sería posible que, en un futuro no muy lejano, sea el Estado titular de una billetera virtual?

A criterio de las autoras de este trabajo, no es algo impensable, los beneficios son muchos y los costos se reducen. Ahora bien, es cierto que, con el sistema actual, no se garantizan los principios jurídicos madres y fundamentales que atañen al sistema de utilización de los bienes del Estado. No hay en la actualidad garantías de transparencia y eficacia en la utilización de este medio de pago, siempre dentro del supuesto del Estado como titular de este medio de pago.

Pero ello no quita que en el futuro este medio electrónico de pago esté regulado, o sin una regulación estricta reúna formalismos que permitan dar transparencia a los movimientos que ellos se efectúan. Si bien sería en este caso necesario un reacomodamiento en nuestra legislación provincial y municipal vigente, nada le quita espacio a esta nueva realidad como muchas otras que se han reacondicionado a lo largo de la historia.

Ahora bien, la forma en que hoy está reglamentado algunos aspectos de las billeteras virtuales, sobre todo en lo que hace referencia a los Prestadores de Servicios de Pago, vgr Mercado Pago u otros, éstos se limitan a ofrecer servicios de pago y no se encuentran autorizados a operar como entidades financieras por el BCRA, por tanto los fondos depositados en cuentas de pago no constituyen depósitos en una entidad financiera, ni cuentan con ninguna de las garantías que tales depósitos puedan gozar de acuerdo con la legislación y reglamentación aplicables en materia de depósitos en entidades financieras.

En definitiva, pensamos que tal cual está regulado y al ser incompatible con los principios que la utilización de los recursos del Estado requieren, las billeteras virtuales a utilizar no podrían ser las de los PSP, sino las que se encuentran vinculadas a entidades bancarias adecuadas al sistema financiero argentino, con las garantías que ello reviste para los fondos allí depositados.

Por otro lado, haciendo futurología, en el caso particular que nos convoca y en cuanto a la metodología de control de los Tribunales de Cuentas, las mismas debería revestir ciertas formalidades, siendo posible un sistema de validación de las transacciones virtuales, y contando con un reporte de movimientos de esa billetera virtual que revista la suficiente entidad y formalidad que el caso amerita.

- Otra de las hipótesis planteadas sería el Estado como sujeto pasivo en las operaciones realizadas por medio de las billeteras virtuales por parte de los particulares.

Este supuesto, más que hipótesis, resulta una realidad en la actualidad en nuestra Provincia.

La utilización de las billeteras virtuales por parte de los particulares es cada vez más frecuente, por todos los beneficios que reviste la misma y que ya hemos mencionado a lo largo de este trabajo.

En cuanto a la metodología de control aplicada por el Tribunal de Cuentas de la Provincia de Formosa, este supuesto no plantea mayores inconvenientes, ya que de los resultados de la investigación practicada surge que los pagos efectuados por los particulares por este medio de pago, ingresan directamente a las cuentas bancarias de los organismos del Estado Provincial o a los Municipios y Comisiones de Fomento, por cuanto la metodología de control aplicable es la misma que para cualquier otro ingreso del Estado.

Con la Comunicación N° 6859 y concordantes del BCRA que habilita la transferencia directa a cuentas bancarias, estos ingresos resultan asimilables a cualquier otro pago.

En nuestra Provincia esto requiere de Convenios previos con las entidades financieras o prestadores de servicios de pago. En la actualidad, tanto la Provincia como los Municipios y Comisiones de Fomento cuentan con un Convenio del Banco Formosa, quien entre su paquete de servicios ofrece el de la billetera virtual “ONDA”, por cuanto los pagos efectuados por los particulares, a través de dicha aplicación, ingresan directamente a las cuentas bancarias habilitadas por el Estado, emitiendo los reportes correspondientes, los que son posteriormente fiscalizados como cualquier otro recurso que ingresa al Estado

Este mismo mecanismo sería aplicable a otras entidades bancarias y prestadores de servicios de pago, siempre y cuando exista convenio con la misma.

Existen asimismo otros mecanismos, como plataformas de Pagofacil y Rapipago, que poseen convenios con el Estado, posibilitando la percepción de tributos, y que por intermediación de éstas con Mercadopago, son recepcionados pagos de los particulares a través de esta última plataforma. Cabe la aclaración de que los convenios suscriptos son los realizados con las plataformas mencionadas en primer término y se tercerizan las recaudaciones a ésta última plataforma mencionada, para posteriormente ser transferidas a las cuentas bancarias del Estado.

Como podemos visualizar los mecanismos son muchos, y seguramente seguirán surgiendo muchos más, pero en tanto y cuanto estos ingresos son concordantes y afines al sistema jurídico vigente, tanto en lo atinente a la administración de los recursos del Estado como respecto de la metodología de control del Tribunal de Cuentas de la Provincia de Formosa, no revisten mayores inconvenientes, ni resultan ajenos a la realidad que ya venía imperando.

D) CONCLUSIÓN.

Podemos afirmar entonces que la Billetera virtual como medio electrónico de pago se ha posicionado en la actualidad como un medio electrónico de pago preponderante, sobre todo en lo que respecta a su utilización por parte de los particulares. Tanto por los beneficios en que redunda para los particulares como por su rapidez, inmediatez y facilidad, tanto para generarla como para utilizarla.

Con una simple aplicación móvil, se pueden hacer múltiples operaciones financieras, aunque no se tenga una cuenta bancaria, y por otro lado con la billetera virtual se puede hacer todo desde el celular, sin salir de casa y sin hacer filas, además en la misma se puede vincular múltiples medios de pago como tarjetas de crédito, débito, etc. y canalizar los ingresos o egresos.

Por otro lado, la era de la digitalización y de la virtualidad vio incrementada su necesidad tras la emergencia sanitaria del Covid-19.

Esto nos interpela a nosotros como Organismo de Control Externo en adecuarnos a estas nuevas realidades y a los mecanismos de control aplicables.

Como se ha planteado también la Billetera virtual como medio de pago, reviste hoy una laguna jurídica. No existe en nuestro ordenamiento jurídico actual una ley que lo regule, y como hemos visto también las modalidades y avances en la implementación de la billetera virtual son muchos, variados y cambian con gran rapidez conforme van surgiendo las necesidades.

Frente a esta realidad surge el interrogante de si este tipo de medios de pago es aplicable a la administración de recursos del Estado, y se nos plantearon las hipótesis descriptas con anterioridad.

De conformidad al sistema actual y a la realidad imperante podemos concluir que el Estado hoy día no podría ser titular de una billetera virtual a los fines de canalizar por ese medio tanto sus ingresos como egresos. Para ello necesitamos no solo una reforma jurídica sino también la adaptación de ese medio a los principios básicos que la rigen. De lo contrario el sistema actual estaría violentando principios como el de transparencia y eficacia en el manejo de la cosa pública.

No obstante, lo antedicho, nada quita que esta sea también una nueva realidad en el futuro, y que con la formalidades y regulaciones requeridas que garanticen estos principios, sea la Billetera virtual un nuevo modo de operar para el Estado y en consecuencia, tener el desafío como Organismo de Control Externo, el de fiscalizar y adecuar nuestra metodología de control.

En lo atinente a la segunda hipótesis o caso planteado, es decir al del Estado como sujeto pasivo de las operaciones o pagos realizados por los particulares a través de las Billeteras virtuales, como hemos dicho ello no cambia sustancialmente los mecanismos practicados históricamente para cualquier otro recurso del Estado. El desafío será siempre seguir adecuándonos a los mecanismos innovadores que siempre tutelen los principios del buen manejo de los fondos públicos.

Como dijo Ángeles González-Sinde Reig “Internet y la digitalización no son un simple salto tecnológico más, sino una descomunal mutación económico, cultural y política sin precedentes”, adecuarnos a las nuevas realidades es también parte de nuestra labor como Organismos de Control y garantes de tan inmaculada tarea.

IV. REFERENCIAS BIBLIOGRÁFICAS Y FUENTES DE INFORMACIÓN:

- ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS:http://biblioteca.afip.gob.ar/dcp/REAG01005029_2021_07_20

- AMADEO, JUAN MAURICIO, Tesis de la Maestría en Gestión de Servicios Tecnológicos y Telecomunicaciones de la Universidad de San Andrés, “Pagos electrónicos en el mundo: el caso argentino”. Año 2015

- BANCO CENTRAL DE LA REPÚBLICA ARGENTINA: http://www.bcra.gov.ar/

- GOBIERNO DE LA REPÚBLICA ARGENTINA: https://www.argentina.gob.ar/economia/medidas-economicas-COVID19/billeteravirtual.

- KARYSAID YADIRA RAMOS; Trabajo final de MAESTRÍA EN GESTIÓN ESTRATÉGICA DE MARKETING DIGITAL Y NEGOCIOS POR INTERNET de la Universidad de Buenos Aires “Billeteras móviles como impulsoras del comercio electrónico para la población no bancarizada. Análisis comparado de casos: Mercado Pago, Ualá y PIM”. Año 2020.

[1] AMADEO, JUAN MAURICIO, Tesis de la Maestría en Gestión de Servicios Tecnológicos y Telecomunicaciones de la Universidad de San Andrés, “Pagos electrónicos en el mundo: el caso argentino”. Año 2015

[2] GOBIERNO DE LA REPÚBLICA ARGENTINA: https://www.argentina.gob.ar/economia/medidas-economicas-COVID19/billeteravirtual.

[3] BANCO CENTRAL DE LA REPÚBLICA ARGENTINA: http://www.bcra.gov.ar/

[4] ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS: http://biblioteca.afip.gob.ar/dcp/REAG01005029_2021_07_20

[5] ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS: http://biblioteca.afip.gob.ar/dcp/REAG01005029_2021_07_20

[6]KARYSAID YADIRA RAMOS; Trabajo final de MAESTRÍA EN GESTIÓN ESTRATÉGICA DE MARKETING DIGITAL Y NEGOCIOS POR INTERNET de la Universidad de Buenos Aires “Billeteras móviles como impulsoras del comercio electrónico para la población no bancarizada. Análisis comparado de casos: Mercado Pago, Ualá y PIM”. Año 2020.